家族信託とは

家族信託は、家族の財産を、家族間で管理運用できる契約です。例えば親所有の自宅を、子が管理人となって管理し、必要に応じて子の判断で売却処分すること等が可能になります。

信託とは、財産の全部または一部を分離して管理運用の目的を定め、委託者として信託し、委託を受けた者が受託者として管理運用して、その受益を委託者又は第三者が受益者として受取る契約です。信託法が改正され、民事信託として民間でも利用することができるようになりました。家族信託は、この信託の仕組みを利用して、裁判所を介さずに家族間だけで、自宅(不動産)や預貯金などを管理運用します。また、遺言の代用として相続人以外の近親者に財産使用させることや、事業承継に利用することも可能です(遺言代用や事業承継代用の信託はこちら)。

信託は財産を委託する契約ですから、契約時において当事者に意思/判断能力が必要です。信託財産の管理運用や処分の方法、受益者の指定などは自由に設計することができますが、裁判所の関与はありません。よって不正や紛争の予防として信託監督人を置いて受託事務を監督させることが可能です。

◆信託財産の分別管理(不動産の信託登記/預金口座の名義変更/登録など)

信託契約後、信託財産は受託者の管理下に置かれますが、受託者自身の財産と混在しないように、信託財産である旨を明示して分別管理します。

具体的には、不動産を信託した場合は信託登記(詳しくは下記参照)を行い、預貯金は信託口座であることを示す名義変更等を行います。その他の登録できる財産は登録します。

◆後見制度との比較

| 制度 | 重要財産処分 | 財産管理の方針 | 管理人等の指定 | 監督人の有無 | 後見人等の報酬支払 |

| 法定後見 (成年後見) |

家裁の許可が必要 | 保存行為のみ | 家裁が指定 | 家裁判断 | 親族なら任意、弁護士・司法書士等なら必須 |

| 任意後見 | 契約において自由に設計可能 | 必須 | 監督人は必須 | ||

| 家族信託 | 任意 | 任意 | |||

◆制度選択のポイント

管理すべき財産が、一般的な範囲の自宅不動産と預貯金だけの場合において、後見(法定/任意)制度は、後見人(又は監督人)に対する報酬が発生して金銭負担が大きく可能性があります。よって家族関係に問題がなければ家族信託の方が費用の面では有利と考えられます。ただ家族関係に問題がなく、財産の管理方針が現状維持ならば、希望により家族が後見人に選任される可能性も十分あるので法定後見制度も選択肢に入ります。

家族信託プランの例(後見代用としての自宅信託)/費用の計算例ほか

将来、意思/判断能力が不十分になって財産管理できなくなる状況に備え、信託を利用して家族(受託者)に財産(全部または一部)を管理運用してもらい、その受益を自分や他の家族が享受できる信託契約をします。 状況に応じて財産処分(換金)の権限を受託者に与えておきます。受益者の死亡を信託終了事由に設定して、死後、相続手続に移行するようにしておきます。

◆自宅(不動産)の信託 ※委託者:父、受託者:子、受益者:父または母、を想定。

自宅不動産を信託財産とし、子が受託者として自宅を管理をして必要なメンテナンス等を行い、生活基盤の維持と居住場所を安定させます。仮に親が介護施設等に入所して自宅が不要になった時は、売却して代金を生活費として管理してもらうことも可能です。

この方法は、意思/判断能力が低下した時に自宅の売却(契約)が困難になる事態を避けることができます。

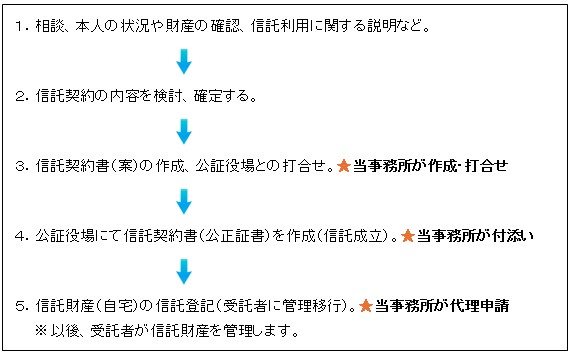

◆手続の流れ

★自宅(不動産)を信託するケース

◆定額手数料(自宅のみを対象とした家族信託プランの場合)

当事務所の提案するオリジナルの家族信託プランです。信託対象を自宅のみとして、所有者(親を想定)の居住を確保しつつ、必要に応じて管理者(子を想定)が売却処分できるようにして、親の意思能力不十分により自宅売却が困難になるのを予防します。所有者が亡くなった後は信託が終了して相続手続に移行します。

信託契約書は当事務所オリジナルのものを使用し、契約書の作成(公正証書の作成を含む)から信託登記までの手続が定額の手数料で利用できます。

司法書士の手数料・報酬(実費込)=180,000円 ※消費税を除く。

◆定額手数料に含まれない費用(実費・税金)

1.登録免許税。

2.公証役場に対する手数料。

3.登記完了後の登記事項証明書の実費。

◆費用の計算例(自宅のみを対象とした家族信託プランの場合)

・信託内容:自宅を保全し、必要に応じて売却処分もできるようにする。

・信託財産:自宅(土地・建物の2筆、名義人は委託者の単独所有、評価額1,000万円)。

・契 約 者:受託者は子、受益者は名義人(委託者とその配偶者)とする。

・公証人の手数料は、40,000円だったと仮定します。

| 事務内容 | 手数料 | 実費 | 登録免許税 | 備 考 |

| 家族信託の支援 | 180,000円 |

― |

― | |

| 公正証書作成支援 | 40,000円 |

― |

||

| 不動産の信託登記 | ― |

30,000円 |

評価額×1000分の3 | |

| 交通費・郵送費 | ― |

― | ||

| 筆数加算 | ― |

― | ||

| 登記事項証明書 | 1,200円 | ― | 不動産×2筆 | |

| 小計 | 180,000円 | 41,200円 | 30,000円 |

手数料・実費 221,200円+登録免許税 30,000円=251,200円(消費税は除く。)

※公証人の手数料は、信託財産の額に応じた額になります。

★上記プラン以外の家族信託を希望される場合は、手数料一覧(料金表)により計算します。

不動産の信託登記

不動産を信託財産として信託契約をした場合、管理人(受託者)に対する所有権移転登記(不動産の名義変更)と信託登記を、登記所(法務局)に対して申請する必要があります。信託登記には信託目録(信託契約の内容)を作成して添付する必要があります。また信託内容に変更があった時、信託が終了した時、信託財産を処分した時など、その旨の登記が必要です。

信託に関する登記の前提として、信託契約が締結されている必要があります。当事務所では信託契約書の作成についても支援を行っています。

なお、既に信託契約を終えている場合、その他信託内容に変更があった場合の、信託に関する登記対応もしています。

遺言(代用)信託/事業資産の信託

◆遺言(代用)信託

遺言を利用する信託です。遺言書において、遺産を信託財産として管理運用方法・受託者と受益者・信託終了後の帰属先など を定めます。

例えば相続権がない親族や内縁の妻などを受益者に指定して、遺産である預貯金や自宅不動産の使用利益(受益権)を与える等の利用が考えられます。そして受益者の死亡(信託終了)後の帰属先を相続人とすることで元の相続に戻します。この方法は、相続権のない人にも疑似的に相続させることを可能にします。

◆事業資産の信託

会社の経営者が個人名義の資産(例えば土地など)を事業用に提供している場合、死後、その資産は相続財産になり遺産分割の対象になります。事業用の資産を遺産分割の対象から外す為に信託を利用することが考えられます。信託目的を事業用途、事業資産を信託財産、受託者を後継者として管理運用する信託契約によって、事業用の個人名義の資産を安定的に利用することが可能になります。