�s���Y�̑��^�Ɠo�L �y�s���Y�̖��`�ύX�z

�@ ���^�Ƃ́A�����ō��Y�����n����_��ł��B����ȂǕs���Y�̑��^�������́A�o�L���i�@���ǁj�ɑ��đ��^�̓o�L�i�s���Y�̖��`�ύX�j���s���K�v������܂��B���O���^�͑�����Ƃ��Ă悭���p����܂������ӂ��ׂ��_������܂��B

���s���Y�̑��^�ɂ������Ē��ӂ��邱��

�@�P�D���ʂɂ��Ȃ����^�́A�����ɂȂ�Ղ��ׁA�_���쐬���ēo�L������B

�@�Q�D���^�łȂǂ̍��z�̐ŋ�����������i���{�y�[�W���i�Q���j�B

�����^�o�L�̑O�Ɋm�F���邱��

�@ �o�L���`���S���Ȃ����l�̂܂܂ł���ꍇ�A���^�o�L�̑O��Ƃ��đ����o�L���s���A�����l�i���^����l�j�̖��`�ɂ��Ă����K�v������܂��B�܂��A�o�L���`�l�i���^����l�j�̏Z�������ɕύX���������̂ɁA���̕ύX�o�L�����Ă��Ȃ��ꍇ�́A���^�o�L�̑O��Ƃ��ďZ�������̕ύX�o�L���s���A���݂̏Z�������ƈ�v�����Ă����K�v������܂��B

�@→ �����o�L�͂�����

�@→ �Z���E�����̕ύX�i�X���j�o�L�͂�����

��������Ƃ��Ă̐��O���^�i��Y�̑O�n���j

�@ �����̑����l�ɑ��鑡�^�́A���O�̈�Y���p�i��Y�̑O�n���j�Ƃ���������ɂȂ�A�������ɂ������Y�������c�������\�h�@���ɂ��Ȃ�܂��B�ǂ����@�ł����ŋ������ɍ��z�ɂȂ�f�����b�g������܂��̂ŁA�ŋ��̌y�����x�𗘗p����ȂǍH�v���K�v�ł��B�⌾�����쐬����ȂǑ��̕��@������܂��B

�@→ ������i���Y�̏����j�ɂ��Ă͂������@

���o�L��p�̌v�Z����{�y�[�W���i�ɂ���܂��B�@

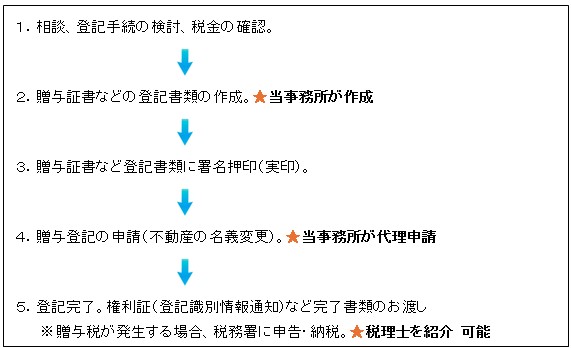

���^�̓o�L �y�葱���̗���z

���o�L��p�̌v�Z����{�y�[�W���i�ɂ���܂��B

���O���^�i���葊���l�ւ̑��^�i��Y�̑O�n���j�j

�@ ���葊���l�i���������l�ɂȂ�l�j�ɑ��čs���鑡�^�ł��B��ʓI�ȑ��^�Ƃ̈Ⴂ�́A���葊���l�ɑ��鑡�^�͈�Y�̑O�n���̈Ӗ������邱�Ƃł��B���O�ɑ��^���Ȃ��Ă����Y�͑����ɂ���ď��p����܂����A��Y�������c�i�����l�S���̍��Ӂj���K�v�ŕ����ɂȂ�\�����r���ł��Ȃ��ׁA���O�ɏ��p�����Ă����������R�����鎞�Ȃǂɗ��p����܂��B

�@ ���O���^�̃����b�g�́A���O�Ɏ����̈ӎv�ō��Y���p���m���ɍs���邱�Ƃł��B

�����O���^���������鎖��

�@�P�D����v���`�̏ꍇ�A�Ȃɏ��L�����ꕔ���n���A���L�ɂ��čȂ̐�����Ղ��m�ۂ���B

�@�Q�D�v�w�Ԃ̎��Y���ϓ��ɂ��āA�����ł̊�b�T���z���ő���ɗ��p����B

�@�@�@→ �����łɂ��Ă͂�����

�@�R�D�Ƃ��q���`�A�~�n���e���`�ł���ꍇ�A�~�n���q�ɑ��^���Đ�����Ղ����肳����B

�@�S�D�Ƃ�~�n��e�q�ŋ��L���Ă���ꍇ�A�e�̎������q�ɑ��^���Đ�����Ղ����肳����B

�����^�ł̗�N�ېł𗘗p�������O���^�@

�@ ���^�ł̊�b�T���i�N��110���~�j�𗘗p���āA�l���̐ߖڂ�@��𑨂��đ��^������@�ł��B�s���Y�͍��z���Y�Ȃ̂ő��^�ł����z�ƂȂ�A��x�̑��^�ő����̎�����n�����Ƃ͓���ł����A����Ȃ�̐ߐłɂ͂Ȃ�̂ň�Y�̑O�n�����@�Ƃ��ė��p����Ă��܂��B

�����^�ł̓��ᐧ�x�̗��p

�@ �v�w�Ԃł��鋏�Z�p�s���Y�̑��^�ɂ͓��ᐧ�x������܂��i���{�y�[�W���i�Q���j�B

���o�L��p�̌v�Z����{�y�[�W���i�ɂ���܂��B

���S�t���^

�@ �����i���S�j�ƈ������ɍs���鑡�^�ł��B���S�ɂ́A�����t���̎x��������i�Z��[�����j�̖ƐӂȂǂ�����܂��B�Ή��i����j�̎x�����ł͂Ȃ����S���t�������^�ł��B�e�q�Ŏ�������L���Ă���A�~�n���e���`�ł��铙�̏ꍇ�ŗ��p����邱�Ƃ�����܂��B

�@ �����b�g�́A���^�����l�ɂ����S���̌��Ԃ肪���邱�Ƃł��B�������A���^�����l�͕��S�œ������v�Ƒ��^���Ď����������̍��v�����ېőΏۂƂȂ�ׁA�悭��������K�v������܂��B

������

�@ �e�q�Ŏ�������L���Ă���A�܂��͐e���`�̕~�n������ŁA���������i�����t���j��ړI��A���i�Z��[�����j��������i������j���Ă��炤�ړI�ŁA�����S�Ƃ��Ĉ������ɑ��^����B���S�Ƒ��^�̊z���ɂ���ׁA��������z������B

�������^�i���^�҂̎���ɍ��Y�ړ]�̌��͂����������ȑ��^�j

�@ ���O�ɏ����i���^�҂̎��S�j��t�������^�_������킵�A����Ɍ��͂������鑡�^�ł��B������②�Ƃ̈Ⴂ�͐��O�ɓ����Җ{�l������_��ł��邱�Ƃł��B�_���ɉ��o�L���s���ēo�L�g���m�ۂ��A����ɖ{�o�L���s���ĕs���Y�̖��`�ύX�i���L���ړ]�j���m�肳���邱�Ƃ��ł��܂��B���O�Ǝ���̂Q��o�L����K�v������萔�����]���Ɋ|����܂����A���o�L�ŏ����̓o�L�g���ɕۑS�ł��邱�Ƃ��傫�ȃ����b�g�ŁA�ۑS�����i���o�L�j���ł��Ȃ��⌾�⑊������r�I���S�ɏ��p�ł��܂��B�Ȃ����o�L�̒i�K�ł͉��̓o�L���`�l�ł���A���L���ҁi�o�L���`�l�j�ɕύX�͂Ȃ��A���L���̍s�g�ɂ�����������܂���B

�@ �܂����^�łł͂Ȃ������Łi�A�������j���K�p����܂��B���̐ŋ��͑��^�Ƃ��ĉېł���܂��B

������

�@�y�n�ɂ��A�����A�q�ɑ���������\�肾���A�����̊Ԃ͎����̖��`�̂܂܂œy�n�𗘗p�����������B

�②�i�⌾���Ɋ�Â����^�j

�@ �⌾���Ɋ�Â��čs���鑡�^�ł��B�②����l�͑����l�ȊO�̎ҁi���P�̑�������ҁA�ߐe�҂Ȃǁj���z�肳��܂��B���炩���ߍ쐬���ꂽ�⌾���Ɉ②����|���L�ڂ���Ă���K�v������܂��B�����؏��̈⌾�����쐬���A���⌾���s�҂��w�肵�Ă������Ƃ��葱���~���ɍs���|�C���g�ł��B���M�ɂ��⌾���ł̈②�́A�⌾���̑��ۂ���e���߂Ŗ��ɂȂ鋰�ꂪ���葊���������N�������X�N������ׂ����߂��܂���B�܂��o�L�葱�̍ۂɂ͈⌾���s�҂����Ȃ��Ƒ����l�̋��͂�v���铙�̕��S�������܂��̂ŁA�⌾���s�҂��w�肵�Ă������Ƃ͕K�{�ƌ����܂��B

������

�@ �����̎���A���i�����l�ł���e�����݁j������ҁA���̑��e���Ȃǁj�Ɉ�Y�����p���������B

�@�@�@���⌾�i��p�j�M���𗘗p����A�����҂����p������ɑ����l�ɏ��p�����邱�Ƃ��ł��܂��B

�@�@�@→ �⌾���̍쐬�͂�����

�@�@�@→ �⌾�i��p�j�M���͂�����

���^�Ɋւ���ŋ��ƌ��Ł@�y�Љ�z

�@ �s���Y�̑��^�ɂ͍��z�̐ŋ����������܂��B�ȉ��ɊT�v���Љ�܂����A�i�@���m�����k�ɉ����邱�Ƃ͂ł��܂���̂ŁA�ڍׂ͐ŗ��m���� �����k���������B

���ŋ��̎��

�@�P�D�o�^�Ƌ���…���^�o�L�i���`�ύX�j�̂Ƃ��ɕ��S����ŋ��i�o�L�\�����ɂP��[�Łj

�@�Q�D�s���Y�擾��…�s���Y���擾�����Ƃ��ɕ��S����ŋ��i�o�L��ɂP��[�Łj

�@�R�D�Œ莑�Y�Łi�s�s�v��łȂǁj…�s���Y�̏��L�ɑ��ĕ��S����ŋ��i���N�[�Łj

�@�S�D���^��…���^�ɑ��ĕ��S����ŋ��i�\�������ɂP��[�Łj

�@�@�@→ ���^�ł̗�N�ېł̐ŗ��i��b�T��110���~����ꍇ�j�m���Œ�HP�n

�@�@�@�����S�t���^�̏ꍇ…���S�z�^�]���z���獷���������Ƃ��ł��܂��B

�@�T�D���n������…���S�t���^�ő��^�����l�ɏ��n�v������ꍇ�A�����̔���Ɠ����ېŁB

���s���Y�i��n�j�̑��^�o�L�������ꍇ�ɐ�����ŋ��̌v�Z��i�ߘa6�N11�����_�j

�@ ��n�i�]���z1,000���~�A����i200�u�ȓ��j�t�j�A���L���S�����q�ɑ��^�����ꍇ�B

�@�@�P�D�o�^�Ƌ��Ł�1,000���~×0.2����20���~

�@�@�Q�D�s���Y�擾�Ł��i1,000���~×2����1�j×3����15���~

�@�@�R�D���^�Ł��i�i1,000���~-110���~�j×30���j�|90���~��177���~

�@�ȏ�A�ŋ��̍��v212���~�B���Œ莑�Y�ł͏����B

�@�����L ����̗��p�A���͏��L���ꕔ�i�����j�̑��^�̗��p�Őߐłł��܂��B

�����^�ł̓��ᐧ�x�@ �i�v�w�Ԃł̋��Z�p�s���Y�̑��^�j

�@ �������ԂȂǂ̏��������A���Z�p�s���Y��z��҂ɑ��^�����ꍇ�A���^�ł̌��Łi�ō�2,000���~�܂ōT���j���邱�Ƃ��ł��܂��B

�@→ �z��ҍT���ɂ��ďڂ����͂�����m���Œ�HP�n

�@�@�P�D�����z��҂Ɏc�������ꍇ�ɁA�ߐł��Ȃ��琶�O���^�ł���B

�@�@�Q�D�v�w�Ԃ̎��Y���ϓ��ɒ����ł���B�܂������̑����ł�ߐłł���ꍇ������B

�@�@�R�D���������v�w�Ƃ��ɑ����ł��K�v�Ȃ����Y�K�͂ł���ꍇ�́A�ߐŌ��ʂ��������B

�@�@�S�D���^�ł̐ߐłɂȂ邪�A���^�Ɋւ��鑼�̐ŋ��͒ʏ�ǂ��蔭������B

�����^�ł̓��ᐧ�x�A �i���������Z�ېŐ��x�j

�@ �ŋ��̌v�Z�𑊑����ɑ����łƂ��čČv�Z����̂ƈ������ɁA���^���ɂ����đ��^�ł̌��Łi�ō�2,500���~�܂ōT���j���邱�Ƃ��ł��܂��B

�@→ ���������Z�ېŐ��x�ɂ��ďڂ����͂�����m���Œ�HP�n

�@�P�D���l�����q�����ɑ��鑡�^�ł��ߐłł���B

�@�Q�D�����A�����ł��v�Z���鎞�����K�͑�n�̓���i�]���z�̑啝���j���g���Ȃ��Ȃ�B

�@�R�D��N�ېŁi�N��110���~�̍T���g�j�����p�ł��Ȃ��Ȃ�B

�@�S�D�����ł̐ߐłɂȂ�܂������A��Y�����O���p�͂ł��܂��B

���ŋ��̐\���i�[�Łj �葱�̑Ή��ɂ���

���O���^ �o�L�̎萔���^��p�̌v�Z��

����p�̌v�Z���i�萔���ꗗ�i�����\�j�j

�@�@�E��n�~1�M�i�]���z1,000���~�̏ꍇ�j�A���L���S����z��҂����O���^�����ꍇ�B

| �������e | �萔�� | ���� | �o�^�Ƌ��� | ���@�l |

| ���^�̓o�L | 40,000�~ | 0�~ | �@200,000�~ | 1,000���~×2%�i�ŗ��j |

| ���^�؏��̍쐬 | 8,000�~ | 0�~ | �\ | �o�L�����ؖ���� |

| ���O�̓o�L�������� | 100�~ | 400�~ | �\ | �s���Y×1�M |

| ��ʔ�E�X���� | 3,000�~ | 3,000�~ | �\ | �����Ƃ��Ē�z |

| �M�����Z | 1,000�~ | 0�~ | �\ | �s���Y×1�M |

| �o�L�����ؖ��� | 300�~ | 600�~ | �\ | �s���Y×1�M |

| ���v | 52,400�~ | 4,000�~ | �@200,000�~ |

�@�萔���E���� 56,400�~ �{�o�^�Ƌ��� 200,000�~��256,400�~ ������ł������B

�@�@�@